カードローンでお金を借りたいとき、審査の段階で行われるのが在籍確認です。

在籍確認のスタンダードな内容は、職場への電話連絡をして『本当にそこに在籍しているか』調べるというものです。

この職場への電話連絡で、カードローンを利用しようとしていることがバレないか警戒する方もいて、『できれば避けたい』というニーズもあります。

実は金融機関もしくは申し込み方法によっては、在籍確認の電話はなしにできるのです!

消費者金融の在籍確認なしカードローン7社

在籍確認の電話はそもそも原則ない金融機関と、申し込み方法によってはなしにできる金融機関と、原則ありだけど事前に相談することでなしにする対応もできる金融機関があります。

こちらの記事にも詳しく書いてあります。

カードローンおすすめランキング14選決定版。ここに決めた

在籍確認の電話をなしにできる可能性が少しでもあるところ含めて、在籍確認の電話をして欲しくない方におすすめの消費者金融のカードローンを7つご紹介します。

| 金融機関名 | 在籍確認について | 金利 | 特徴 |

|---|---|---|---|

| プロミス | △原則あり (※ただし、事前相談で在籍証明ができる書類の提出のみに変更できる可能性あり) |

4.5%~17.8% | ・土日でも即日融資に対応できる! ・上限金利は少し低めの水準だから少額融資で検討しやすい! |

| アイフル | 原則なし!! | 3.0%~18.0% | ・在籍確認の電話に抵抗があるなら候補にしたい! ・最短25分で審査が終わる! |

| SMBCモビット | WEB完結申し込みを選択すればなし!! (※ただし、その他の申し込み方法を選ぶと在籍確認はありになるので、注意が必要) |

3.0%~18.0% | ・申し込み方法によって在籍確認の電話をなしにできる! ・カードレス利用をしたい方に便利! |

| アコム | 原則あり (※ただし、事前相談で在籍証明ができる書類の提出のみに変更できる可能性あり) |

3.0%~18.0% | ・申し込み方法の選択肢が多い! ・ローンカードありで利用したいときにも、自動契約機で即日発行できて便利! |

| 三井住友カードローン | 原則あり | 1.5%~14.4% or 15.0% | ・利用方法によって上限金利が変わるシステム! ・銀行のカードローンにも負けない低金利! |

| ベルーナノーティス | 原則あり (※ただし、連絡日時と電話番号を指定できるから、調整しやすい) |

4.5%~18.0% | ・繰り返し適用される14日間の無利息期間あり! ・在籍確認の日時調整に柔軟 |

| LINEポケットマネー | 50万円を超えない借り入れなら原則なし!! (※ただし、50万円を超える場合は在籍確認の電話は原則あり) |

3.0%~18.0% | ・LINEアプリで楽々お金を借りることができる! ・少額融資での利用に便利! |

『絶対に在籍確認の電話をしないで欲しい』ということなら、アイフル、SMBCモビット(WEB完結申し込み)、LINEポケットマネー(50万円を超えない借り入れ)の中から申し込み先を検討しましょう。

ただ、カードローンに契約するなら在籍確認の電話の有無だけでなく、金利や無利息期間などその他の条件も見て選びたいですよね。

他の特徴も見て決めたいときには、上記の中から気に入った金融機関のコールセンターに事前に電話して、在籍確認の電話をなしにできるか相談してみるといいでしょう。

何もなくなしにするというよりは、代わりに金融機関側が指定する、在籍を証明できる書類を提出することでなしにしてくれるケースがあります。

プロミスは土日に在籍確認なし!融資を受けることも可能

プロミスは、最短1時間以内の即日融資に対応している消費者金融です。

土日でも即日融資に対応可能なので、とにかくすぐにお金を借りたいときに候補にしやすい消費者金融です。

他の消費者金融だと、土日の即日融資は対応できないところもあるので、土日に即日融資をして欲しいならプロミスを優先して検討するといいでしょう。

そんなプロミスは、在籍確認の電話は原則ありとなっています。ただ、プロミスが指定する、在籍を証明できる書類を提出することで電話はなしにできる可能性があります。

これは絶対ではないので、在籍確認の電話をして欲しくない方は事前にプロミスのコールセンターに電話をかけて相談しましょう。

在籍確認を電話で行う、そして土日の即日融資を希望するという状況だと注意点が出てきます。それは、土日には誰もいない職場もあることです。

土日に誰もいなければ在籍確認の電話に出る方がいなくて、プロミスの審査が終わりません。すると即日融資が難しくなります。

このような注意点もありますが、総合してバレづらさに期待できる良いカードローンといえるでしょう。

なお、プロミスは消費者金融のカードローンの中でも少額融資に強い傾向があります。上限金利が少し低めの水準だからです。

少額をできるだけ低金利でカードローンを借りたいときに便利です。

プロミスの金利は4.5%~17.8%です。上限金利は他の多くの消費者金融より低めの水準ですが、下限金利を見ると少し高めの水準です。

カードローンは、借り入れ金額が高額になればなるほど下限金利に近付きます。そして借り入れ金額が少額であればあるほど上限金利に近付きます。

少額融資を希望していて上限金利が適用になる場合においてプロミスを利用すれば、メリットに期待できます。

プロミスは、女性が初めて利用するカードローンとしてもおすすめです!

コールセンターに女性専用ダイヤル(レディースコール)があり、申し込み前でも後でも女性が気軽に相談できる環境づくりをしてくれています。

プロミスについての見逃せないポイントを確認していきましょう。

1、大手の消費者金融の中でも上限金利が少し低い傾向だから少額融資で検討しやすい

2、土日含めて即日融資に対応できるカードローン

3、無利息期間が30日間あり!

プロミスの申し込み方法は、WEBから、自動契約機から、お客様サービスプラザ(店頭窓口)から選べます。

借り入れや返済は、ローンカードとカードレスのどちらでもできるようになっています。

ローンカードを使っての取引を希望すると、自宅に郵送でローンカードが送られてきますが、カードレスを希望するならアプリのみで利用できるシステムなので郵送物は届きません。

郵送物による家族バレを防ぎたいときには、WEB申し込みかつカードレスでの利用を選択するといいでしょう。

| 消費者金融名 | 実質年率 | 借入限度額 | 審査時間 | 在籍確認の有無 |

|---|---|---|---|---|

| プロミス | 4.5%~17.8% | 1万円~500万円 | 最短30分 | 原則あり (※ただし、事前にコールセンターに電話して相談すれば、在籍証明できる書類の提出をすることで、職場への電話連絡はなしにできる可能性あり) |

アイフルは原則在籍確認なし!最短25分で審査が終わる

続いてご紹介するのはアイフルです。

アイフルも即日融資に対応していて、カードレスでの利用を選択すれば何と最短25分で審査が終了します。

ローンカードの発行を希望すると、最短25分ではなくなるものの、それでも即日融資が可能です。『とにかくすぐにお金を借りたい』というときに、アイフルは候補にしやすいでしょう。

しかもアイフルの場合は、在籍確認の電話が原則なしです!

『在籍確認の電話をして欲しくない』という希望があるなら、原則なしであることを明記しているアイフルに注目するといいでしょう。

ちなみにアイフルは、女性におすすめのカードローンでもあります。

通常のコールセンターだけでなく女性専用の電話窓口を設けていて、女性のサポートに力を入れているからです。

アイフルのカードローンに関連して申し込み前に聞いておきたいこと、利用中に気になったことや相談したいことがあるなら気軽に利用できます。

アイフルには他にも見逃せないポイントがあります。それは、下限金利が大手の消費者金融の中でも低めの水準であることです。

カードローンは借り入れ金額が高額であればあるほど下限金利に近付くシステムになっています。ということは、アイフルは高額融資を希望している方だと金利面のメリットを感じやすいでしょう。

また、アイフルは通常のカードローンだけでなく、借り換え専用商品、おまとめ専用商品などの幅広い金融商品を取り扱っています。

借り入れの目的が他社からの借金の清算(金利を下げるカードローンの借り換え)や、おまとめ(返済を1本化したい)なら、アイフルから借りると返済計画を立てやすくなる可能性があります。

おまとめローンおすすめ14選!低金利で利用できる人気ランキング

なお、審査に通るか不安を感じる方は電話相談窓口で確認するのもいいですが、アイフルの公式サイト上にある『1秒診断』というツールを利用して簡易的に確認することもできます!

アイフルには30日間の無利息期間もあり。

便利な要素がたくさんあるアイフルは、使いやすさに期待できます。

アイフルはローンカードありとカードレス利用、どちらのスタイルも選べますが、来店不要ですぐに融資を受けたいならカードレス利用を選ぶことをおすすめします。

ローンカードありで利用したい場合でも、来店不要で契約を完了させることはできるので、来店の手間は省けます。

ローンカードありを希望するかつ、来店はしない契約を希望する場合は、郵送という形でローンカードを届けてもらえます。

アイフルはカードレスでもローンカードありでも、どちらでも利用しやすいです。どちらを希望していても検討しやすいカードローンといえるでしょう!

| 消費者金融名 | 実質年率 | 借入限度額 | 審査時間 | 在籍確認の有無 |

|---|---|---|---|---|

| アイフル | 3.0%~18.0% | 1千円~800万円 | 最短25分 | 原則なし |

SMBCモビットはWEB完結申し込みで在籍確認なしを明記

続いてご紹介するSMBCモビットは、消費者金融ですが、その名の通り銀行系でもあるカードローンです。

下限金利が低めの水準なので、高額融資を希望しているときに検討しやすいです。

在籍確認については、申し込み方法によっては電話連絡をしないスタイルです。視点を変えると、申し込み方法によっては原則ありになるということ。

それではどの申し込み方法なら在籍確認の電話をしないでくれるのかというと、公式サイト上からWEB完結で申し込みする場合です。

この申し込み方法を選択すれば在籍確認の電話は原則なしと明記してくれています。電話での在籍確認を避けたいときに候補にできる金融機関は案外少ないです。

SMBCモビットは、在籍確認の電話を避けたいときには優先して検討できるでしょう!

WEB完結での申し込みかつ、カードレスでの利用を選択すれば郵送物もなしです!

そんなSMBCモビットは、即日審査とカードローンの即日融資にも対応しています。

ローンカードありでもカードレスでも、どちらの利用方法も選択できますが、家族バレのリスクを減らしたい場合はカードレスでの利用がおすすめです。

カードレス利用なら自宅への郵送物がありません。

SMBCモビットの見逃せないポイントはこちらです。

WEB完結で申し込めば在籍確認の電話はなし、下限金利が低めだから高額融資を希望しているときに良い、カードレス利用なら郵送物なしだから家族バレリスクを減らせる!

この中の1つでも良いと感じたら、SMBCモビットを候補にしやすいでしょう。

SMBCモビットでWEB完結の申し込みをする場合は、三井住友銀行、三菱UFJ銀行、ゆうちょ銀行という3つの金融機関のうちのいずれかの口座を所有していることが条件となります。

『所有していないけど、WEB完結で申し込みたい』というときには、先に上記の金融機関のいずれかの口座を開設しましょう。

WEB完結で申し込みを選択するかつ即日融資を希望している場合には、申し込みをした直後にSMBCモビットのコールセンターに電話して『即日融資を希望している』と伝えましょう。

そうすることによって、すぐに審査を開始してくれます。

SMBCモビットは他の大手の消費者金融と同様に、申し込みから審査完了までの対応の早さに期待できます。

ただ、SMBCモビットは銀行系という背景もあって、他の大手の消費者金融のカードローンよりも即日の範囲内で多少時間がかかる可能性が出てきます。

なるべく早く審査の結果を知りたい方は、WEB完結で申し込んですぐにコールセンターに電話して希望を伝えるという方法を取るほうが安心なのです。

| 消費者金融名 | 実質年率 | 借入限度額 | 審査時間 | 在籍確認の有無 |

|---|---|---|---|---|

| SMBCモビット | 3.0%~18.0% | 1万円~800万 | 最短即日 | WEB完結申し込みを選択することで原則なし! |

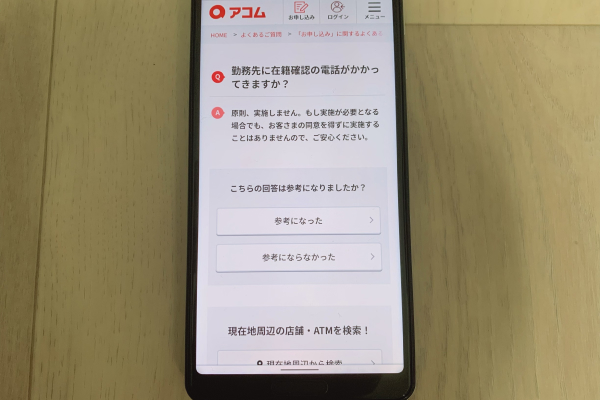

アコムは申込時にオペレーターに相談のうえ対応

続いてご紹介するのはアコムです。

CMも流れていますし、街中にも店舗や看板があるので、知名度からくる安心感があるのではないでしょうか。

在籍確認の電話は原則ありですが、事前に相談することにより、アコムが指定する在籍証明ができる書類の提出のみにしてくれる可能性もあります。

気になる方は事前に問い合わせてみましょう。

そんなアコムの強みは申し込み方法の選択肢が多いこと、ローンカードありもしくはカードレスというどちらの利用方法を希望していてもスムーズに契約しやすいことです。

アコムの審査にかかる時間は最短30分!申し込みから1時間以内の融資を可能としています。

アコムが取り扱うほとんどの方法は即日融資に対応していますが、特に『早さ』にこだわるのであれば、WEB申し込みかつ利用方法はカードレスを選択することがおすすめです。

この組み合わせだと、手続きまでの流れがスムーズで審査の所要時間の短縮に期待できます。

カードレスで利用する場合はアコムのアプリで借り入れも返済も全て対応できます。アコムATMや提携ATMから借り入れや返済をしたいなら、ローンカードの発行が必要です。

ローンカードを利用したい方もご安心ください!アコムでは、ローンカードを希望する場合でも即日融資に対応していて申し込み当日中に発行まですることが可能です。

融資までの早さを重視するなら、カードレスをおすすめしますが、即日の範囲であれば所要時間はそこまで気にしないのであればローンカードありも選択肢にしやすいです。

即日融資でローンカードの発行をしたい場合、アコムの店舗もしくは無人契約機で契約すれば、その場でローンカードの発行ができます(※21時までに全ての手続きを終わらせる必要があります)

アコムは提携ATM数が多いので、店舗やアコムのATMまで行かなくても、コンビニATMから借り入れや返済ができます。

このような特徴から、アプリではないローンカード派も利用しやすいカードローンです。

ただ、アプリでカードレス利用する特有の良さもあります。

受付時間にもよりますが、アプリ経由で依頼すればアコムは基本的に数秒から数分以内には口座に入金してくれるのです。

そんなアコムには30日間の無利息期間もあり、期間内に完済できるなら便利です。

期間中に完済できるなら、消費者金融の金利が銀行より高いことをネックに感じている場合でも利用しやすいでしょう。

アコムの申し込み方法は、WEB、店頭窓口・自動契約機、電話、郵送申し込み(※郵送申し込みは書類の受け取りが必要で、即日借り入れは不可)の4種類から選べます。

融資までの早さを重視なら来店不要のWEB申し込みが便利でしょう。

郵送については、他の方法より時間がかかるもののじっくり考えたい方には合っています。

| 消費者金融名 | 実質年率 | 借入限度額 | 審査時間 | 在籍確認の有無 |

|---|---|---|---|---|

| アコム | 3.0%~18.0% | 1万円~800万円 | 最短30分 | 事前にコールセンターに電話して相談することでなしにできる可能性あり(※ただし、絶対ではない) |

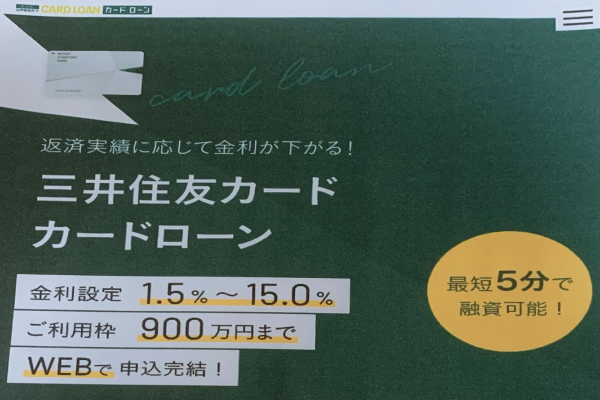

三井住友カードローンは在籍確認しないで欲しいという希望を伝えられる

続いてご紹介する三井住友カード カードローンは、三井住友銀行系のサービスですが『銀行のカードローン』ではなくクレジットカード事業である三井住友カードが提供しています。

名前が似ているので間違えてしまいそうですが、銀行のカードローンではなく信販系のカードローンです。

注目したいのは、下限金利も上限金利も銀行のカードローンに負けない水準で低いことです。

条件が良いカードローンはどこも審査に厳しい傾向があり、三井住友カード カードローンも同じです。職場への在籍確認も原則ありです。

ただ、事前に相談することでなしにできる可能性があります。

最初から在籍確認できることが明記されているカードローンを選ぶのもいいですが、条件的に三井住友カード カードローンが良いと感じるなら、まずは問合せてみるのはいかがでしょうか。

なお、三井住友カード カードローンは現時点で無利息期間の提供はしていませんが、過去に3ヶ月間の無利息期間を設けたことがあり、今後もキャンペーンなどで無利息期間が登場する可能性があります。

三井住友カード カードローンをこれから利用したい方は、念のため公式サイト上で最新の情報を確認するといいでしょう。

三井住友カード カードローンには個性的な特徴があります。

それは、カードありとカードレスの2つの利用方法のうちどちらを選ぶかで金利の範囲が変わるというもの。

振り込み専用タイプ(カードレス)は金利1.5%~14.4%、カードタイプ(カードあり)は金利1.5%~15.0%です。

カードレスのほうが上限金利が下がります!

少額融資で利用するなら、カードレスを選んだほうがいいでしょう。

なお、カードありを選択する場合、コンビニATM、そして提携の三菱UFJ銀行、みずほ銀行、ゆうちょ銀行でも借り入れができます。また、WEBから依頼して振り込んでもらうこともできます。

少額融資なら上限金利が適用になる可能性があるのでカードレスがおすすめですが、例えば極度額で融資を受けるなら下限金利が適用になり、どちらも同じ1.5%で差がありません。

状況に応じて利用方法を決めるといいでしょう。

ちなみに!条件面は良くても審査時間に関しては消費者金融よりも弱い部分があります。

三井住友カード カードローンは即日融資に対応していますが、即日融資には力を入れていません。

他社よりも金利条件が良いこともあり、審査に1日~数日ほど時間がかかるケースも考えられます。

即日融資ではないと困る方は、最短1時間以内の融資が可能と記載している消費者金融の中から選ぶほうが安心です。

| 名称 | 実質年率 | 借入限度額 | 審査時間 | 在籍確認の有無 |

|---|---|---|---|---|

| 三井住友カード カードローン | 1.5%~14.4% or 15.0% | 900万円 | – | 原則あり (※ただし、事前相談のうえ在籍確認なしにできる可能性あり) |

ベルーナノーティスは事前に日時や電話番号指定が可能

続いてご紹介するベルーナノーティスは、通信販売のベルーナが提供しているカードローンです。

日頃ベルーナの通販を利用している女性の方は特に、馴染みある運営元ということで候補しやすいでしょう。

ベルーナノーティスは在籍確認の電話をなしにすることは原則できません。

ただ、事前に日時を指定でき、さらに電話をして欲しい電話番号を伝えることができるので、例えばその日時で自分が電話対応をするなどして周囲が電話に出ないようにカバーすることが可能です。

在籍確認をして欲しくない方にとっても、便利なカードローンといえるでしょう。

さらに!ベルーナノーティスには14日間の無利息期間があります。初めての方だけではなく、ベルーナノーティスのカードローンの完済後に再度利用するときにも適用されます。

通常、消費者金融の無利息期間は初回利用の方限定ですが、ベルーナノーティスは初回利用に限定していないのが強みです。

借りたお金をすぐに完済できる方にとっては、大きなメリットだといえるでしょう。

なお、ベルーナノーティスの申し込みは来店不要、WEBや電話から申し込めます。即日融資にも対応しているので早くお金を借りたいときにも良し。

ただ、『バレ』を警戒する方には注意点もあります。

ベルーナノーティスからローンカードが郵送で自宅に送られてくるので、家族が勝手に開封するかもしれない、家族が郵送物を訝しげに見る可能性があるなら対策が必要。

気を付けないところはいくつかありますが、それでも総合的に見て、在籍確認やバレを警戒する方も候補にしやすい側のカードローンといえるでしょう。

| 消費者金融名 | 実質年率 | 借入限度額 | 審査時間 | 在籍確認の有無 |

|---|---|---|---|---|

| ベルーナノーティス | 4.5%~18.0% | 1万円~300万円 | 最短30分 | 原則あり (※その代わり、事前に日時や電話番号指定が可能なので対策を取ることができる!) |

スマホで借り入れできるLINEポケットマネーは電話確認をしないケースがある

続いてご紹介するのは、LINEポケットマネー。その名の通り、LINEでお金を借りられるサービスです。

みずほ銀行とオリエントコーポレーションが出資していて、LINE Credit株式会社というところが運営しています。

普段連絡ツールとして利用しているLINEのアプリから、簡単な手順を踏むだけで気軽にお金を借りられます。

飲み会や、ちょっと食費が厳しい月など。少しだけお金を借りたいときに便利。LINE世代にとっては申し込みハードルも低いでしょう。

そんなLINEポケットマネーの極度額は300万円で、大手の消費者金融よりは低いです。

高額融資を希望していると候補にしづらい可能性が出てくるので、少額融資を希望している方が検討するといいでしょう。

LINEポケットマネーは50万円を超えない限度額なら、在籍確認の電話を原則していません。逆に50万円を超える場合は、在籍確認の電話が原則ありになります。

この特徴からも、LINEポケットマネーは少額融資で利用しやすいといえるでしょう。

そんなLINEポケットマネーでは、現在100日間支払い利息キャッシュバックキャンペーンを行っています。これは実質無利息期間に該当します。

ただし!!あくまでも『キャンペーン』なので、申し込みを検討したタイミングでは終了している可能性があります。

LINEポケットマネーのキャンペーンに興味がある方は、公式サイトより最新の情報をご確認ください。

新時代的なサービスともいえるLINEポケットマネー。借り入れに必要なのはLINE Payです。

LINEポケットマネーの審査では、普段のLINEの利用状況を数値化した『LINE Score』を基に、申し込み者1人1人に応じた限度額が決まります。

普段からLINE Payを利用していると信用スコアを判断するためのデータがあるので、審査に通りやすくなります。

逆にLINE Payを一切利用したことがなかったり、LINEでの決済サービスを一切利用したことがなかったりすると審査ハードルは上がりやすくなります。

LINEポケットマネーは、最短即日融資にも対応しています。

ただ、他の大手の消費者金融と違って即日融資に力を入れているわけではありません。

『1時間以内に借りたい』などの希望があるときには、LINEポケットマネーではなく、即日融資に対応できることを売りにしている他の大手の消費者金融の中から選ぶほうが安心です。

逆に『数日くらい審査に時間がかかっても問題ない』という方なら、LINEポケットマネーを利用しやすいでしょう。

LINEポケットマネーから借りたお金はLINE Payでの決済の他に、銀行振り込み、コンビニATMでの現金化も対応しています。

ちなみにカードレスなので、借り入れしていることをバレたくない方にも便利です。

返済方法は毎月の返済日にLINE Pay残高や指定の銀行口座からお金が引き落とされます。返済日にはLINEで通知が来るので、忘れづらいのもありがたいです。

| 消費者金融名 | 実質年率 | 借入限度額 | 審査時間 | 在籍確認の有無 |

|---|---|---|---|---|

| LINEポケットマネー | 3.0%~18.0% | 5万円~300万円 | 最短~1週間 | 50万円を超えない借り入れなら原則なし!!(※50万円を超える場合は原則あり) |

中小消費者金融機関でも在籍確認はあるのか?

ここまでは大手の消費者金融のことをご紹介しましたが、ここでは中小規模の消費者金融について触れています。

中小規模の消費者金融でも、基本的には在籍確認の電話が原則ありのところが多いです。

しかし中には原則なしというところもあります。

中小規模の消費者金融は大手の消費者金融よりも審査は簡単になりやすい傾向があります。もちろん返済能力は見られますが、大手の消費者金融だと難しいかもしれないと感じるなら候補にしやすいです。

中小規模の消費者金融を検討したくて、在籍確認の電話があるか気になる方はぜひこちらの表をご確認ください。

| 金融機関名 | 在籍確認の有無 |

|---|---|

| セントラル | 原則なし |

| エイワ | 来店契約のみに対応している消費者金融で、在籍確認は契約時に申し込み者が職場に電話をかけて実施するという個性的なシステム。 |

| AZ株式会社 | 原則あり |

| アロー | 原則あり |

| ライフティ | 原則あり |

| フタバ | 原則あり |

| フクホー | 原則あり ※ただし、相談のうえ在籍が証明できる書類の提出に変更できる場合あり。 |

| キャッシングエニー | 原則あり |

| アルコシステム | 原則あり |

在籍確認なしの銀行系のカードローン5社

ここまでは消費者金融のカードローンについてご紹介しました。

ここからは、在籍確認の電話がない、もしくは相談することでなしにできる銀行系のカードローンを5つご紹介します。

| 金融機関名 | 在籍確認について | 金利 | 特徴 |

|---|---|---|---|

| セブン銀行カードローン | 原則なし!! | 12.0%~15.0% | ・銀行のカードローンでは珍しく在籍確認の電話がない! ・セブンイレブンのATMから利用しやすい! |

| 三井住友銀行カードローン | 原則あり | 1.5~14.5% | ・低金利で利用できる! ・自動契約機で契約できる! |

| 三菱UFJ銀行カードローンバンク |

原則あり | 1.8%~14.6% | ・低金利で利用できる! ・自動契約機で契約できる! |

| イオン銀行カー |

原則あり | 3.8%~13.8% | ・上限金利が低いから少額融資で利用しやすい! |

| PayPay銀行カード |

原則あり | 1.59%~18% | ・下限金利が低いから高額融資で利用しやすい! ・銀行のカードローンでは珍しい、無利息期間を提供する場合あり! |

一般的に消費者金融のカードローンより銀行のカードローンのほうが審査は厳しいといわれているので、在籍確認の電話をなしにできることを意外に感じた方もいるかもしれません。

実は銀行のカードローンでも、在籍確認の電話をそもそもしないスタンスのところもあるのです。

また、消費者金融のカードローンと同じで事前に相談することで、書類を提出をする代わりに電話連絡をなしにできる可能性もあります。

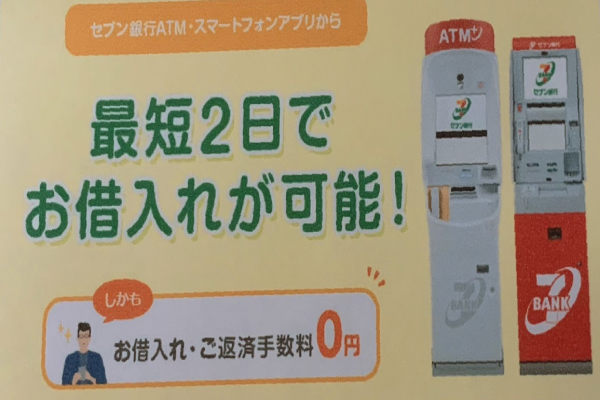

銀行系では珍しい在籍確認なしのセブン銀行カードローン

在籍確認の電話をして欲しくない方に、おすすめなのがセブン銀行カードローンです。

銀行のカードローンとしては珍しく、『在籍確認の電話は原則なし』を明記しています。

『銀行のカードローンを利用したい、だけど在籍確認の電話は絶対にしないで欲しい!!』という希望があるときには、セブン銀行カードローンを優先して検討したいところです!

ただ、あくまでも原則なしということなので、在籍していると確認しなければいけないと思われてしまうと電話連絡が発生する可能性もゼロではありません。書類不備などはないように準備しましょう。

セブン銀行といえば、全国各地でお馴染みのコンビニ、セブンイレブンにATMがあるので利用にあたっての便利度は高いです。

お馴染みだからこそ、申し込みにあたっての精神的なハードルも低いでしょう。

セブン銀行カードローンは、セブン銀行ATMから借り入れや返済ができるのはもちろん、専用のアプリで借り入れや返済といった取引(ネットバンキング)もできます。

そして口座引き落としで返済する選択も可能です。

ちなみにセブン銀行の口座を既に所有している方なら、アプリ(Myセブン銀行)、ダイレクトバンキングサービスから申し込みができます。

口座を持っていない方は、アプリ(Myセブン銀行)から最短10分でセブン銀行の口座を開設することができるので、事前の開設をご検討ください。

セブン銀行ローンサービスはキャッシュカードが届く前に、アプリ経由で取り引きできるのでスピードにも期待できます。

審査が終わるのは最短で2日と明記されているので、即日融資には対応していません。しかし銀行のカードローンの中では対応の速さに期待できます。

銀行のカードローンの中でも審査の早さを求める方、全国各地のセブンイレブンを利用しての返済もしたい方、セブン銀行カードローンに注目してみるのはいかがでしょうか。

| 消費者金融名 | 実質年率 | 借入限度額 | 審査時間 | 在籍確認の有無 |

|---|---|---|---|---|

| セブン銀行カードローン | 12.0%~15.0% | 極度10万円型・30万円型・50万円型・70万円型・100万円型・150万円型・200万円型・250万円型・300万円型の中から決定 | 最短2日 | 原則なし |

自分の電話番号に連絡をお願いできる三井住友銀行カードローン

続いてご紹介するのは、三井住友銀行が提供している三井住友銀行カードローンです。

三井住友銀行カードローンは、銀行のカードローンらしく上限金利が低めです。

在籍確認については原則ありです。電話連絡で行っていますが、事前に相談することで他の方法に変えてくれる可能性もあります。

電話で在籍確認をする場合は、電話をかける先の番号を指定することも可能です。それによって職場バレを防ぐ対応もできるので、バレたくない方も候補にしやすいでしょう。

なお、銀行のカードローンは、申し込みにあたりその銀行の口座を所有していなければ開設を求められるケースがありますが、三井住友銀行カードローンの場合は口座開設不要で申し込み可能です。

さらに注目ポイントもあり!!

アプリでの利用もできますが、三井住友銀行カードローンはATMから利用したい方にも良し。三井住友銀行ATMや、提携のコンビニATMからの利用だと、手数料が無料です。

三井住友銀行といえば、提携しているATMが多い銀行です。ということで、カードローンの借り入れや返済においてATMを利用したい派にとっての便利度の高さにも期待できるでしょう。

なお、三井住友銀行カードローンは自動契約機があるので、そちらを操作して契約することで、審査通過後の郵送物をなしにすることができます。機械にてローンカードの発行と受け取りができるからです。

ちなみに近いもので三井住友カード(クレジットカード事業)のカードローンもありますが、この場でご紹介しているのは三井住友銀行(銀行)のカードローンです。

上限金利だけを見れば、利用方法次第では三井住友カードのカードローンのほうが(※振り込み専用で利用する場合、上限金利は14.4%)少しメリットがあります。

その代わり振り込み専用で利用しない、ローンカードで利用するということなら上限金利は15.0%なので、銀行が提供している三井住友銀行カードローンのほうが有利な条件になるのです。

下限金利については三井住友銀行カードローンも、三井住友カードのほうも同じ1.5%となっています。

三井住友系のカードローンは、下限金利の水準が低いという強みがあります。

下限金利に近付くのは、高額融資のときです。そのため高額融資を希望しているときには特に検討しやすいでしょう。

以下では、三井住友銀行カードローンの注目ポイントを見ていきましょう。

1、下限の金利の水準が低め!

2、全体的に条件の良いカードローン!

3、自動契約機で契約やローンカードの発行ができて郵送物ストップによるバレ防止ができる!

銀行のカードローンの中でも、三井住友銀行カードローンは条件が良いです。

しかし条件が良い金融商品だと、基本的に審査のハードルが上がる傾向があります。

三井住友銀行カードローンは、銀行のカードローンの中でも審査が厳しいほうと取られています。審査に自信がない何かしらの理由がある方は消費者金融のカードローンのほうが利用しやすい可能性があります。

| 名称 | 実質年率 | 借入限度額 | 審査時間 | 在籍確認の有無 |

|---|---|---|---|---|

| 三井住友銀行カードローン | 1.5~14.5% | 10万円~800万円 | – | あり(※しかし自分の携帯電話にお願いできる) |

名乗られても目的がバレづらい三菱UFJ銀行カードローンバンクイック

続いてご紹介するのは、メガバンクである三菱UFJが提供する、三菱UFJ銀行カードローン バンクイックです。

銀行のカードローンでも、消費者金融のように個人名を名乗ってくれる在籍確認の電話が多い中……三菱UFJ銀行カードローン バンクイックの場合は『三菱UFJ銀行』と、名乗ります。

『え、名乗られてしまうの?』と、びっくりしたかもしれませんが、ポイントは『三菱UFJ銀行カードローン バンクイック』ではなく、『三菱UFJ銀行』と、名乗るところです。

同僚にかかってきた電話をもしも自分が受けるとして、『三菱UFJ銀行です。〇〇さんいらっしゃいますか?』と、聞かれたらどう感じるでしょうか。

『あ、カードローンの申し込みね』と、即座に結びつくことって、案外ないのではないでしょうか。

自分が三菱UFJ銀行カードローン バンクイックの審査を受けているタイミングと、出た電話のタイミングが被っていればすぐに結びつくこともあるかもしれません。ですが、そうではないときなら違うはずです。

三菱UFJ銀行カードローン バンクイックについては、堂々と銀行名を名乗ってくれるかつ、メガバンクであることから、在籍確認の電話があるけどバレづらさに期待できるという斬新なスタイルです。

これについて良いと感じる方は、三菱UFJ銀行カードローン バンクイックを検討してみるのはいかがでしょうか。

メガバンクの名前だからバレづらさに期待できるとしても、銀行名を名乗られることにどうしても抵抗がある方は、個人名で名乗るスタイルの銀行から選ぶと安心です。

三菱UFJ銀行カードローン バンクイックの注目ポイントは、銀行のカードローンの中でも、審査にかかる時間が短い傾向であることです。

ちなみに銀行のカードローンは、利用にあたりその銀行の口座開設が必要なところもありますが、三菱UFJ銀行カードローン バンクイックの場合は三菱UFJ銀行の口座がなくても申し込めます。

契約したらローンカードの発行が必要ですが、ローンカードの受け取りは、自動契約機(テレビ窓口)で行うことができます。

このやり方なら郵送物としてローンカードが自宅に送られることがないので、金融機関からの郵送物は届かないで欲しいときにも便利です。

なお、銀行のカードローンで自動契約機に対応しているのは、現時点では三井住友銀行カードローンと三菱UFJ銀行カードローン バンクイックの2つだけです(※消費者金融も含めると増えます)

銀行のカードローンでありながら自動契約機を利用してあれこれできることにメリットを感じるなら、三菱UFJ銀行カードローン バンクイックを優先して検討するといいでしょう。

三菱UFJ銀行カードローン バンクイックは、上限金利が低めの水準、自動契約機の利用により郵送物を回避してローンカードの受け取りができる、そして在籍確認の電話は銀行名という特徴があります。

三菱UFJ銀行カードローン バンクイックは、銀行のカードローンの中でも低金利のところを希望していたり、周囲に借り入れを気付かれたくなかったりするときに便利です。

| 名称 | 実質年率 | 借入限度額 | 審査時間 | 在籍確認の有無 |

|---|---|---|---|---|

| 三菱UFJ銀行カードローン バンクイック | 1.8%~14.6% | 10万円~500万円 | – | 原則あり (※銀行のカードローンの中でも珍しい、銀行名を名乗るスタイル) |

社名で名乗ってくれるから安心!職場にもバレないイオン銀行カードローン

続いてご紹介するイオン銀行カードローンは、普段からイオンで買い物している方は気軽に申し込みやすいでしょう。

その名の通りイオンのカードローンで、イオン銀行ATMや、コンビニや他銀行の提携ATMから利用できます。

特徴としては、イオン銀行カードローンは上限金利が低いので少額融資でも低金利の適用に期待できます。

少額での借り入れでも日々の利息を抑えられるので、日常のお買い物目的でカードローンを利用したいときには良いのではないでしょうか。

少額融資でメリットが出やすいシステムではありつつ、極度額は800万円と金額が大きいです。高額融資を希望する方も検討しやすいという、柔軟な特徴を有するカードローンだといえるでしょう。

イオン銀行カードローンに申し込む場合の注意点は、イオン銀行カードローンを利用するにはイオン銀行の口座(なければ事前開設)が必要であることです。

そしてローンカードを郵送で受け取る必要があるので、家族バレのリスクがあることです。

また、在籍確認については原則ありで、電話連絡を実施しています。

ただ、基本的に電話の際には個人名のみを名乗ってくれるので、バレづらいです。万が一電話に出た相手が追及してきた場合には『イオン銀行』という社名を名乗ることがあります。

しかし『イオン銀行』と聞いたところで、『そっか、カードローンの借り入れを希望しているから在籍確認の電話がかかってきたのだな!』と、気付く方は案外少ないのではないでしょうか。

銀行といえば預金や送金などお金を借りるサービスではないものも提供しています。融資でも他に住宅ローンなどの目的別ローンもあり、社会人なら何かしらのローンを利用しているのは珍しくありません。

在籍確認の電話はあるものの、だからといってバレるリスクは低い……というのが、イオン銀行カードローンを候補にしやすい要素です。

イオン銀行カードローンはネットから気軽に申し込めますし、イオンだからこその安心感もあるはず。

日頃からイオンでお買い物をしている方、イオン銀行ユーザーの方、検討してみるのはいかがでしょうか。

| 名称 | 実質年率 | 借入限度額 | 審査時間 | 在籍確認の有無 |

|---|---|---|---|---|

| イオン銀行カードローン | 3.8%~13.8% | 30万円~800万円 | – | – |

気付かれないような配慮を徹底してくれるPayPay銀行カードローン

続いてご紹介するのは、今電子決済としての需要が高まっているPayPayが提供している、PayPay銀行カードローンです。

PayPay銀行カードローンは、銀行のカードローンの中でも申し込みハードルが低め。主婦、アルバイト、パート、派遣社員といった非正規雇用の方もターゲット層です。

もちろん貸した場合の収支のバランスや信用情報などの審査はきっちり行われますが、銀行カードローンについて『とことん審査に厳しいイメージ』を抱いていた方も検討しやすいでしょう。

PayPay銀行カードローンの在籍確認は原則ありです。ただ、事前に相談すると電話ではなく書類提出などで対応してくれる可能性もあります。

とはいえ原則は電話であることは把握しておきましょう。

在籍確認の電話については、PayPay銀行カードローン側は職場の方にバレないための配慮を心掛けてくれます。

希望の日時で電話をしてもらう相談も可能です。

在籍確認の電話は原則あるものの、バレづらい銀行のカードローンとしてPayPay銀行カードローンを入れても問題ないでしょう。

なお、銀行のカードローンは無利息期間を提供しているところが少ないイメージですが……

PayPay銀行カードローンなら、初回の借入日から30日間の無利息期間が適用されます!

期間内にPayPay銀行カードローンからの借り入れ総額を完済できる目途がある方には、特にいいでしょう。無利息期間中に完済すれば、実質金利0%と同じ状態です。

また、無利息期間の他にも特典提供の実績あり!

タイミングによって内容が異なる可能性はありますが、借り入れで特典がつくサービスを提供しているタイミングは過去にあったので、今後も実施する可能性があります。

気になる方は、申し込み前に公式サイトよりご確認ください。

ちなみにPayPay銀行カードローンには、注目の機能もついています。普通預金口座が残高不足になってしまった場合に、不足額を自動的に借り入れして取引をサポートしてくれるサービスがあるのです。

つまり、返済でピンチになったときでも引き落としができなくて……という状況を避けられるということ。場合によってはこのサービスがあると本当に便利でしょう。

PayPay銀行カードローンは、返済スケジュールも立てやすい仕組みになっています。

借り入れする金額によって変わってくるものですが、毎月の返済金額は1,000円からOKです。

ちょっとしたお買い物で利用したとき、ちょっとした飲み会や付き合いの場面で少額だけ借り入れしたというとき、返済の負担を減らせます。

PayPay銀行カードローンについては、予想限度額と金利を診断するツールが公式サイト上に用意されています。気になる方は試してみましょう。

WEBで申し込み完結、非正規雇用でも申し込みやすい、30日間は無利息期間、アプリやATMでいつでも借り入れ可能、返済は毎月1,000円から、残高不足サポート機能あり、返済日を自分で決められる……

これらはPayPay銀行カードローンの特徴です。1つでもピンときたら候補にしてみるといいでしょう。

銀行のカードローンといわれるとハードルの高さを感じて申し込みづらいという方も、PayPay銀行カードローンなら消費者金融のカードローンに近い感覚で申し込みやすいでしょう。

| 名称 | 実質年率 | 借入限度額 | 審査時間 | 在籍確認の有無 |

|---|---|---|---|---|

| PayPay銀行カードローン | 1.59%~18% | 上限1,000万円 | 1週間以内(書類不備があれば2週間くらいかかるケースもある) | 原則あり! (※ただし、事前相談でなしにできる可能性あり) |

カードローンの在籍確認がない職業・職種について調査

カードローンの在籍確認が実質ない職業というのが存在します。

それは個人事業主です。形態にもよりますが、個人事業主は仕事で使う電話番号が自分の携帯電話というケースや、自宅の固定電話というケースがあります。

これなら金融機関から電話がかかってくるとしても、職場バレのリスクはないといえます。

個人事業主は在籍確認の電話からバレることは(家族バレなら可能性はありますが)低いでしょう。

個人事業主ではなく会社やお店に所属して働いている場合は、在籍確認の電話が原則ありとなっている金融機関なら、職場に電話が掛かってきます。

ただ、ここまででも触れているように、申し込み前に金融機関に電話して相談すると、金融機関が指定する書類を提出する代わりに電話による在籍確認をなしにしてくれるケースがあります。

迷ったとき、そして電話での在籍確認をして欲しくないとき、電話での在籍確認は原則ないと明記している金融機関以外を選ぶのであれば、事前に相談すると安心です。

継続的な収入が確認出来たら学生アルバイトでも在籍確認なし

事前に相談することで在籍確認の電話をなしにする対応が可能な金融機関の場合、アルバイトでも在籍確認の電話はなしにしてもらえます。

前提条件は、継続的な収入があること。

アルバイトによって収入を得ている(一般的な会社員より収入が低い)場合でも、継続して収入があるなら基本的には審査に通る可能性は高いですし、在籍確認の電話なしの件も相談できます。

フリーターの方だけでなく、アルバイト収入を得ている学生さんが、アルバイト先への在籍確認の電話をなしにして欲しいときにも相談できます。

パートの方は在籍確認があるので事前に社員に伝えておく

パートとして働いている主婦や、家事手伝いの方でも、事前に相談することで在籍確認の電話をなしにすることは可能です。

ただ、パートでもアルバイトでも正社員でも、どのような立場でも同じですが、在籍確認の電話をなしにできるか絶対的な保証はありません。

在籍確認の電話は原則なしと明記している金融機関であっても、審査の過程で必要と判断されれば在籍確認を実施しています。

どうしてもパート先の方にカードローンを利用していることがバレたくないと警戒してしまうなら、事前にパート先の方に『知り合いから電話がかかってくるかもしれない』と、伝えましょう。

個人名を名乗ってくれる金融機関であれば、『知り合い』だと思われるので、怪しまれる可能性が低くなります。

三菱UFJ銀行カードローン バンクイックのように銀行名を名乗る場合は、『銀行から電話がかかってくるかも』と伝えるのもいいでしょう。

『使途自由で繰り返し借り入れできるカードローンを利用している』と、思われることに抵抗があるなら、『住宅ローンのことで相談している』『子供の教育ローンで相談している』など。

カードローンではない金融商品について相談していると伝えて誤魔化す方法も取れます。

派遣社員は派遣元の会社の情報を登録すると在籍確認なし

派遣社員の方の中には、派遣先の方々にカードローンの利用をバレたくない、金融機関からの電話を取って欲しくないという方もいるのではないでしょうか。

派遣社員の方からしたら、外部の企業に常駐している立場なので、そう感じるのは仕方ないことです。

しかしご安心ください!

派遣社員の方の場合は、派遣元(派遣会社)の名前と連絡先を記載すれば、在籍確認はそちらに行われるので、派遣先(就業先)への連絡がありません。

少なくとも、派遣先の方にはバレるリスクがないのです。

在籍確認の電話については多くの金融機関が個人名での名乗りを行っているので、派遣元に連絡されたところでバレるリスク自体は低いです。

とはいえ、バレたところで、派遣会社というのは派遣社員に働いてもらって利益を出す企業であり、いってしまえば派遣社員がお客様でもあります。

お客様がローンを組んでいても、それで態度を変えたり偏見を持ったりすることはないでしょう。

専業主婦は在籍確認の内容が本人確認で済むことがある

主婦でもパート収入がある方は消費者金融を利用できますが、専業主婦で収入が1円もない場合には基本的に消費者金融の利用ができません(※ベルーナノーティスなど一部例外はあり)

ただ、銀行のカードローンであれば専業主婦が審査に通る可能性があります。

パート収入がある主婦が自分名義でカードローンに申し込むなら、在籍確認はパート先に行われます。

専業主婦が自分名義で銀行のカードローンに申し込むなら、自宅の固定電話もしくは申し込み者の携帯電話宛にかかってきます。

専業主婦はどこかに勤務しているわけではないので、職場への電話ができないからです。

専業主婦が申し込む場合は、実質在籍確認なしであるともいえます(※申し込み時に記載した電話番号宛に電話はあります)

勤続年数1年未満の新入社員は見込年収を入力する必要がある

カードローンは、勤続年数1年未満でも申し込むことができます。

この場合、申し込み時に注意しなければいけないのは、年収の記載です。まだ1年間給料をもらったことがなくても、見込みの年収を記載しましょう。

在籍確認ありで手続きを進める場合は、もちろん所属している企業の情報を記載して準備しましょう。

なお、審査に通りやすくするために見込み年収を盛るのはNGです!

時々、契約の翌年に『収入証明を提出してください』と求められるケースもあるからです。

万が一盛ってしまうと、後からトラブルに繋がる可能性があるので、正直が一番です!

在籍確認の電話連絡を回避するために知っておきたい小技

在籍確認を回避するために確実な対策は、在籍確認の電話は原則なしと明記している金融機関を選ぶことです。

しかし時には、特徴を見て『ここがいいと感じる金融機関があるけど、そこは在籍確認の電話が原則ありになっている』ということだってありますよね。

そのような状況なら諦めるしかないのかというと……そんなことはありません!!

在籍確認の電話が原則ありでも、在籍確認の電話をなしにする(他の方法での在籍確認に変更する)ことは可能です。

申し込み前にコールセンターの窓口に連絡して確認してみる

在籍確認の電話をなしにしたいなら、申し込み前にコールセンターに電話して相談してみることをおすすめします。

場合によっては在籍確認の電話をなしにすることはできます。

もしも在籍確認の電話をなしにすることが難しいといわれた場合でも、個人名で電話してくれるようならあまり心配はいらないでしょう。

在籍確認の電話に抵抗がある方は、職場の人にカードローンを利用しようとしていることをバレるのを恐れている傾向があるでしょうが、金融機関側もバレづらいように配慮してくれます。

WEBで申し込んだらすぐにコールセンターに電話する

事前に相談するほど切羽詰まっていないというときには、申し込みをしたらすぐにコールセンターに電話して伝えるというやり方でもいいでしょう。

今回ご紹介した金融機関の中にも、WEBから申し込むことで在籍確認の電話をなしにできるところがありました。

そういう金融機関に申し込むけど、本当に在籍確認の電話がないか心配なときにも、WEB申し込みをしてすぐにコールセンターに電話して、念のため在籍確認の有無を確認すると安心です。

借り入れ希望額は少額のほうが在籍確認をなしにしやすい

在籍確認の電話が原則なしの金融機関ではなく、相談によってなしにできる可能性がある金融機関の場合の話です。

借り入れ希望額は少額のほうが、在籍確認の電話をなしにする融通は利きやすくなります。

金融機関からすれば、高額融資のほうがリスクがあるので、借り入れ希望額が高額であればあるほど審査の念入り度合いが上がる可能性が出てきます。

少額融資なら審査が簡単ということではありませんが、高額融資であれば『本当に返済してくれるのか』しっかり確認しようとするのが自然です。

そのため、『在籍していることを電話で確認したい』と、思われやすくなる可能性もあるのです。

これが少額融資を希望していたら、『在籍確認なしに変更』と、スムーズに聞き入れてくれる可能性もあります。

借り入れ希望額は人それぞれ違います。高額融資を受けないと困る、高額融資を受けるためにカードローンを利用するという方もいるでしょう。

その場合でも、事前にコールセンターに電話して在籍確認はなしにできるか相談するのはもちろんOKです。ただ、先にも触れている通り高額融資だと電話での確認必須と切り返される可能性があります。

高額融資でないと困るわけではない、そして在籍確認は電話でないほうがいいということなら、最初から少額融資で申し込むほうが、了承してもらえる可能性が高まります。

どちらの状況になるとしても、とにかく徹底して電話での在籍確認なしを貫きたいなら、電話での在籍確認は原則なしと明記しているところを選んだうえでコールセンターに電話して相談するとより安心です。

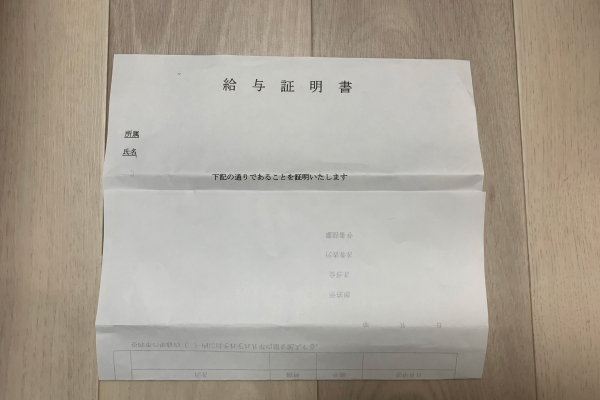

給料明細などの在籍確認ができる書類を提出すること

電話での在籍確認をなしにしたい場合、原則ありのところでも相談によってなしにしてくれることがあると、これまでで繰り返し触れてきました。

これは何も条件なく、『在籍確認はなしでいいですよ』と、言ってくれるわけではありません。

基本的には、電話をしない代わりに在籍を証明できる書類の提出を求められます。

その書類の指定は金融機関が行うため、準備するまでに日数が掛かる可能性も出てきます。その場合は、即日融資が可能な金融機関でも、即日融資を求めることができないことを把握しておきましょう。

電話での在籍確認の代わりに提出を求められる書類で、よくあるのが給与明細です。直近2~3ヶ月分ほど求められることがあります。

こちらはあくまでも一例なので、在籍確認の電話を絶対になしにしたい方は、コールセンターに連絡して対応してもらえるか確認したうえで、必要書類についても教えてもらうようにしましょう。

在籍確認はが必要な理由は返済能力があるかを確認するため

今回ご紹介した金融機関を見ればわかる通り、在籍確認の電話連絡が原則なしである金融機関は、消費者金融でも銀行でもほとんどないということが判明しました。

どうしてそこまで電話による在籍確認が念入りに行われているかというと、返済能力の確認のためです。

金融機関はボランティアでお金を提供するわけではなく、利息を含めて借金を返してもらうことで利益を出すビジネスとしてカードローンを提供しています。

つまり、金融機関にとって一番恐ろしいのは、貸した相手が返済できなくなり、利息も元金も返してもらえなくなる状態です。

それを避けるために、金融機関はお金を貸す前に審査を行います。

審査のときに、金融機関が情報を照会する場所があります。それが信用情報機関です。ここには、債務整理や自己破産の履歴や、何ヶ月も続いた支払い遅延などの情報が記録されます。

また、同時に複数社のカードローンに申し込んでいると、それについても記録されます。

信用情報機関だけでカバーできる情報もあるものの、やはり返済できるかの大きな判断基準になるのは収入です。

収入は、借り入れ希望額にもよりますが(※基本的には50万円を超える限度額がつくときには、カードローンであっても収入証明を求められるものの、それ以下ならほとんどの場合で求められない)

申し込み者が申し込み時に申告した内容を基に判断するしかありません。

金融機関としては、本当に記載のある職場で働いているのかどうか確認したほうが、安心なのです。

逆にここで嘘を吐いていることが判明すれば、融資をする前にリスクを回避できます。

在籍確認の電話は、金融機関にとってもしなくていいならしないほうが楽でコストカットできることであるでしょう。

それでも審査においてはとても大切だから、実施している金融機関が多いです。

『在籍確認の電話は仕方ない。金融機関も商売だから』と、割り切って受け止めるのもありですが、本当に電話をしないで欲しいときにも選択肢があるので、そこは便利だといえます。

本当にどうしても抵抗がある方も、抵抗はあるけど個人名で電話してくれるならバレないだろうし許容範囲かなという方も、別に在籍確認の電話があってバレてもいいという方も……

誰でも希望によって金融機関を決められるだけの選択肢はあります。

総量規制対象外で年収の1/3までしか借り入れできない

在籍確認の電話という形の審査とは別のものですが、こちらも審査基準の1つとして非常に重要視されていることです。

それは、年収の3分の1を超える借り入れはできないということ。

1社ごとで考えるわけではなく、多重債務をする場合はその全ての借り入れ総額で考えます。

つまり、年収300万円の方なら、A社から50万円、B社から20万円、C社から10万円の合計80万円の借り入れなら、年収の3分の1(この場合は100万円以下)だから可能。

しかし、年収300万円の方が、A社から50万円、B社から50万円、C社から30万円の借り入れをするのは、合計130万円になり、年収の3分の1を超えているから無理ということです。

この場合はA社、B社までは融資を受けられて、その後でC社に申し込みをしても、総量規制に引っ掛かって通らないでしょう。

他社同士で個人情報の共有をしていて把握するわけではなく、信用情報機関に借り入れ実績が登録されることから、審査段階で金融機関側は把握するのです。

在籍確認の電話が終了するかどうか以前に、総量規制の範囲内でお金を借りる前提でいないと、在籍確認の電話をする前に審査が終了してしまう可能性があります。

このあたりは、初めての借り入れでも複数社からの借り入れがあっても、年収の3分の1以下ならあまり心配する必要はありません。

在籍確認Q&A

最後に、カードローンの在籍確認に関連して、よく挙がりやすい疑問について!Q&A形式で確認していきましょう。

Q:在籍確認の電話のとき、指定した企業名やお店の名前を名乗ってくれる?

A:名乗ってくれません。基本的には個人名で名乗ってくれますが、もしも電話に出た相手から深く追及された場合には、金融機関の名称を名乗ることがあります。

指定した企業名やお店の名前を名乗って欲しい理由は、普段電話でやり取りをしている相手先の名前が出れば、カードローンの在籍確認だと疑われないからですよね。

金融機関側もバレを防げるように配慮はしてくれますが、金融機関なので虚偽の名乗りはできないのです。

虚偽の名乗りはできないけれど、代わりに日時指定や、電話番号指定を聞いてくれることがあります。

Q:在籍確認の電話は申し込み者本人が出ないとダメ?

A:基本的に、在籍確認の電話には申し込み者本人が出なくても何の問題もありません。

その職場に在籍しているかどうか知りたいわけなので、電話に出た相手が申し込み者でなくても、その職場に所属していて、退職などもしておらず日々働きに来ていることがわかればいいのです。

在籍確認の電話があったときに、もしも申し込み者が席を外していて電話を代われないという状況であれば、金融機関のスタッフは『また電話します』などと伝えて引き延ばさずに電話を切ってくれます。

そして在籍を確認できたのなら、そこで審査の1つの工程は終了です。

ただ、個人事業主や自営業など、そこで働いているのが1人だけの場合は申し込み者本人が出ないと審査が終わらない可能性もあります。

カードローンの在籍確認まとめ

今回は、カードローンの在籍確認についてご紹介しました。

カードローンに申し込むと、通常は職場に在籍確認の電話があります。

しかし在籍確認の電話が原則なしの金融機関もあれば、条件によってなしになったり、相談によってなしにしてくれたりする金融機関もあります。

希望や条件に合う金融機関を確認して、申し込み先を絞り込むといいでしょう。

なお、申し込み情報は信用情報機関にリアルタイムで記録されるので、カードローンへの申し込みは1社ずつ行うのがおすすめです!