家族や同僚にバレずにカードローンでお金を借りる方法は存在しますが、全てのカードローンがバレ防止に強い特徴を持っているわけではありません。

今回はどうやって借りれば家族や同僚にバレないか詳しく解説していくので、興味のある方はぜひご確認ください!

カードローンをバレないように借りたいなら郵送物と在籍確認がない方法を選ぶ

カードローンを借りるときにどこにバレるリスクがあるかというと、『職場』と『家族』です。

個人事業主だから職場バレは気にしない、1人暮らしだから家族バレは気にしないというケースもあるでしょうが、会社勤めで家族と同居していて、職場バレ、家族バレ両方とも怖いという方もいますよね。

どちらへのバレも、消費者金融選び、もしくはちょっとした対応をすることで回避できます。

郵便物には要注意!1番家族にバレる確率が高い

まず、職場バレと家族バレの原因になるものは基本的に異なります。

家族バレの原因になるのは、自宅に届く郵送物です。消費者金融の正式名称が明記されていない封筒が使われることがありますが、それでもこの時代、名称をネット検索すれば簡単にわかってしまいます。

また、家族が郵送物を勝手に開けたことによりバレるというケースもあります。

つまり、郵送物が自宅に届かなければ家族バレは防げるということでもあります。

消費者金融のカードローンは、郵送物をなしにできるところがあります。

基本的にはWEBで完結する申し込み方法を選択して、さらにローンカードなしで利用する場合は郵送物がなしになります(※100%ではないので、申し込み前に希望の金融機関の公式サイトを確認しましょう)

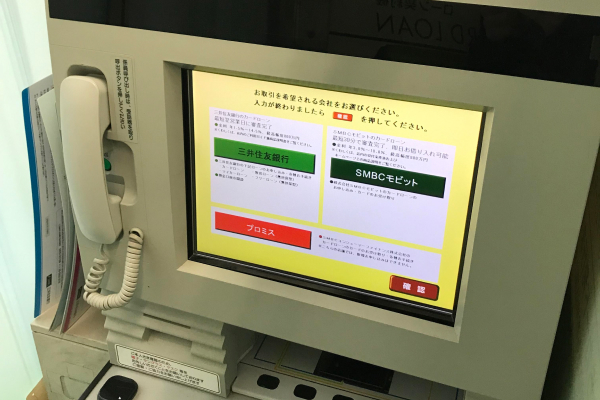

自動契約機で契約する場合は、ローンカードがあっても郵送物は基本的にありません。ローンカードも契約書も、どちらも自動契約機で発行できるからです。

家族と同居していて家族バレを防がなければいけない場合は、『申し込み方法の選択』『ローンカードはなしを選択』という部分に気をつけましょう。

どの申し込み方法なら郵送物をなしにできるかは、消費者金融によって若干異なることもあります。

とにかく家族バレに警戒するなら、申し込み前の段階で希望の金融機関の公式サイトは必ず確認するようにしましょう。

カードローンなら家族や会社にバレずに借りる事ができる

職場バレ、家族バレを防ぎやすい借り入れ方法は、消費者金融のカードローンです。

申し込み方法やローンカードのありなしにも左右されるとは触れましたが、職場バレと家族バレのどちらも防げる選択肢があります。

お金を借りる方法といえば決して消費者金融のカードローンだけではなく、銀行のカードローンもありますし、その他銀行の目的別ローンやクレジットカードのキャッシング枠などもあります。

クレジットカードのキャッシング枠は、既にクレジットカードを所有していて借りたい金額をカバーできるキャッシング枠があるなら、審査もないので職場バレも家族バレもしづらいです。

ただ、クレジットカードのキャッシング枠をいっぱい使うと、クレジットカードの上限額内でのことなので、クレジットカードの利用限度額が少なくなるというデメリットがあります。

そのため、クレジットカードのキャッシング枠があっても他の方法がいいという場合もありますよね。

消費者金融のカードローンは在籍確認の電話をなしにできたり、郵送物をなしにできたりしますが、同じカードローンでも銀行だとこれが難しいところが多いです(※全ての銀行ではありません)

職場バレ、家族バレを防ぎやすい方法という視点で探すのであれば、おすすめは消費者金融のカードローンです。

コツは『カードレス』と『WEB完結』と『在籍確認なし』

消費者金融のカードローンで職場バレ、家族バレを防ぐなら、大切なのは職場への在籍確認の電話をしないでもらう、そして郵送物は送らないでもらうという、この2つを押さえることです。

この2つさえ押さえておけば、よほどのことがない限りはバレるリスクは低いといえます。

そして消費者金融のカードローンなら、この2つを押さえられる選択肢があります。

ただし、職場バレ、家族バレが防げるのは、前提として『約束したことを守って利用している場合』のみです。

例えば返済日に返済していなくて、消費者金融から電話がかかってきても無視してしまった場合には職場や自宅へ電話があります。

通常であれば職場バレの原因になるのは在籍確認の電話、家族バレの原因になるのは郵送物ですが、イレギュラーなケースとして督促がかかったことによりバレることがあります。

職場バレ、家族バレを防ぎたいなら、督促がこないようにルールを守って利用することも大切なのです。

バレずにお金を借りたい人におすすめのカードローン

職場バレ、家族バレを防いでお金を借りたい方におすすめの、消費者金融のカードローンを5つピックアップしました。

職場バレ、家族バレを防ぐための条件はどれも同じというわけではなく、消費者金融によって『こうすれば在籍確認の電話と郵送物をなしにできる』という手順が変わる場合があります。

そこを見落とさないように確認のうえ、どの消費者金融のカードローンを選択するか検討すると安心でしょう。

| 金融機関 | 金利 | バレづらさ | 特徴 |

|---|---|---|---|

| SMBCモビット | 3.0%~18.0% | ◎ (※職場にも家族にもバレしづらい特徴あり!) | ・WEB完結の申し込み方法なら在籍確認の電話なしと明記! ・下限金利が低め! |

| アイフル | 3.0%~18.0% | ◎ (※原則在籍確認なしで職場バレしづらく、郵送物もなしにできる!) | ・最短25分での借り入れを目指せる! ・おまとめや借り換えなどの金融商品も取り扱っている! |

| プロミス | 4.5%~17.8 | 〇 (※職場への在籍確認の電話は原則あり。ただし、相談によりなしにできる可能性もある。郵送物はカードレス利用でなしにできる!) | ・土日の即日融資にも対応しているカードローン! ・消費者金融初利用の女性にもおすすめ。女性専用の電話窓口あり! |

| レイクALSA | 4.5%~18.0% | 〇 (※職場への在籍確認の電話は原則あり。ただし、相談によりなしにできる可能性もある。郵送物はカードレス利用でなしにできる!) | ・業界最長の180日間の無利息期間あり ・在籍確認の電話をなしにできる! |

| アコム | 3.0%~18.0% | △ (※職場への在籍確認の電話は原則あり。ただし、相談によりなしにできる可能性もある。郵送物は、カードレス利用や自動契約機での発行によりなしにできる!) (在籍確認なしなど柔軟な対応は可能) | ・申し込み方法の選択肢が多い! ・下限金利が低め! |

それぞれの消費者金融のカードローンについて、1つずつ詳しく確認していきましょう。

SMBCモビットはWEB完結で在籍確認も郵送物もなし

バレずにお金を借りられる方法として、最初にご紹介するのはSMBCモビットです。

消費者金融ですが、名前の通り銀行系の要素もあるカードローンです。

上限金利は一般的な大手の消費者金融の水準であり、下限金利は少し低めの水準です。極度額ギリギリで借りるくらいの高額融資を希望している場合は下限金利の恩恵を受けやすいでしょう。

そんなSMBCモビットは職場バレ、家族バレ、どちらもしづらい特徴を持っています。

SMBCモビットが職場にも家族にもバレづらいカードローンである理由は、申し込み方法によっては在籍確認を目的とした職場への電話を行っていないことと、郵送物をなしにできることにあります。

公式サイト上にも明記されているので、『本当に大丈夫?』と疑ってしまう方もご安心ください。

在籍確認の電話をなしにできるのは、WEB完結の申し込みです。

視点を変えて解説すると、WEB完結ではない申し込みを選択してしまうと、在籍確認の電話があるということです。

在籍確認の電話をなしにしたい方は、申し込み方法に注意しましょう。

WEB完結申し込みでも、その他の申し込み方法でもSMBCモビットはローンカードあり、ローンカードなし、好きな利用方法を選べます。

家族バレを防ぎたい方は、ローンカードなしでの利用を選択しましょう。

ローンカードなし(カードレス利用)なら、自宅への郵送物がないからです。

家族バレする原因となるのは、金融機関から届く郵送物です。発送元をネット検索されてバレたり、場合によっては中身を確認されてバレたりします。

職場バレを防ぎたいなら、在籍確認の電話をなしにする。家族バレを防ぎたいなら郵送物をなしにする……

この2つに対応できる時点で、SMBCモビットはバレ防止に強いのです!

ちなみにSMBCモビットでWEB完結の申し込みをする場合は、三井住友銀行、三菱UFJ銀行、ゆうちょ銀行という3つの金融機関のうちのいずれかの口座を所有していることが条件となります。

『所有していないけど、WEB完結で申し込みたい』というときには、いずれかの口座を事前に開設をする必要があります。

SMBCモビットは即日審査と即日融資にも対応できるので、すぐにお金を借りたい方も利用しやすいです。

WEB完結で申し込みをして、さらに即日融資を希望しているときには、申し込み直後すぐにSMBCモビットのコールセンターに電話して、『即日融資を希望している』と伝えましょう。

そうすれば(混雑時を除いて)審査スピードが上がります。

| 消費者金融名 | 実質年率 | 借入限度額 | 審査時間 | 融資スピード |

|---|---|---|---|---|

| SMBCモビット | 3.0%~18.0% | 1万円~800万 | 最短即日 | 最短即日 |

アイフルは在籍確認の電話が原則なし!

バレづらいカードローンとして続いてご紹介するのはアイフルです。

即日審査と即日融資に対応していて、カードレス利用を選択すれば最短25分での融資も可能という、スピードに力を入れている消費者金融です。

カードローンを選ぶときに、すぐにお金を借りられることを優先条件にしているなら、アイフルは候補にしやすいでしょう。

なお、アイフルは審査と融資が速いだけでなく、女性におすすめの消費者金融でもあります。

通常のコールセンターだけでなく女性専用の電話窓口を設けていて、女性のサポートに力を入れています。申し込み前に確認したいこと、利用中に気になったことや相談したいことがあれば気軽に利用できます。

そんなアイフルは在籍確認の電話が原則なしです。職場バレを防ぎたいなら注目です!!

申し込み方法によってではなく、原則なしという形なので、申し込み方法を選択したい方にもいいでしょう。

家族バレに繋がりやすい郵送物については、カードレス利用を選択すればなしにできます。

ただ、ローンカードありでの利用を希望すると郵送で自宅に届けられるので、家族バレを防ぎたいなら注意が必要です。

ローンカードが欲しいけど郵送は困るということであれば、自動契約機での発行という選択肢もあるので、アイフルに相談してみるといいでしょう。

なお、アイフルは通常のカードローンだけでなく、借り換え専用商品、おまとめ専用商品などの幅広い金融商品を取り扱っています。

借り入れの目的が他社からの借金の清算(金利を下げる借り換え)や、おまとめ(返済を1本化したい)ということなら、通常のカードローンではない金融商品も含めて検討してみるのもいいでしょう。

アイフルのカードローンは、30日間の無利息期間もあり、期間内に完済できるなら利息0円で実質金利0%での借り入れができることになります。

アイフルの特徴を良いと感じたら、申し込み先候補にしてみるのはいかがでしょうか。

| 消費者金融名 | 実質年率 | 借入限度額 | 審査時間 | 融資スピード |

|---|---|---|---|---|

| アイフル | 3.0%~18.0% | 1千円~800万円 | 最短25分 | 即日融資に対応 |

プロミスはカードレス利用にすることでリスクを減らせる

続いてご紹介するのはプロミスです。最短1時間以内の融資も可能であり、そして注目したいのは土日の即日融資も可能なことです!

実は今回ピックアップしている消費者金融は、審査の最短目安時間にバラつきはあっても全社即日融資に対応しています。

ただ、即日融資はできても、土日だと難しいケースが出てくることも……!

そのため、土日に即日融資を希望しているならプロミスを候補にしやすいです。

プロミスについては、原則在籍確認の電話なしと明記しているわけではありません。在籍確認の電話は原則ありです。

ただ、事前にプロミスのコールセンターに電話して相談することで、在籍確認の電話をなしにしてもらえる可能性があります。

ちなみに在籍確認の電話をすることになった場合でも、個人名を名乗るなどバレないように配慮はしてくれます。

職場バレを不安に感じるという方もいるかもしれませんが、在籍確認の電話への配慮もプロミスのスタッフは慣れているので、『絶対に電話はしないで!』と希望するレベルでなければ利用はしやすいでしょう。

なお、プロミスは消費者金融のカードローンの中でも、少額融資に強い傾向です。低金利で借り入れしたい方向きの特徴があります。

プロミスの金利は4.5%~17.8%で設定されてて、下限金利を見ると他の大手よりも少し高くなりやすい傾向。しかし上限金利については、他社よりも少し下の水準になっています。

消費者金融のカードローンは、借り入れ金額が高額になればなるほど下限金利に近付きます。

それに対して、借り入れ金額が少額であればあるほど上限金利に近付きます。

このシステムから、少額融資を希望していて上限金利が適用になる場合においてプロミスを利用すればメリットに期待できるといえます。

なお、プロミスは女性が初めて利用するカードローンとしてもおすすめです!

コールセンターに女性専用ダイヤル(レディースコール)があり、申し込み前でも後でも女性が気軽に相談できる環境づくりをしてくれています。

プロミスの利用方法は、ローンカードありとカードレス、どちらでも好きなほうを選べます。

カードありでの利用を希望する場合は、ローンカードが郵送で自宅に送られてきますが、カードレスを希望するならアプリのみで利用できるシステムなので郵送物が届きません。

家族バレを防ぎたいときには、カードレス希望で申し込むといいでしょう。

| 消費者金融名 | 実質年率 | 借入限度額 | 審査時間 | 融資スピード |

|---|---|---|---|---|

| プロミス | 4.5%~17.8% | 1万円~500万円 | 最短30分 | 最短1時間 |

レイクALSAは在籍確認なし対応に柔軟!

バレづらいカードローンとして、続いてご紹介するのはレイクALSAです。

即日融資に対応していてスピード感に期待できます。メリットはそこだけではなく、3種類の無利息期間に注目したいところ!

借り入れ金額や条件で決まる3種類の無利息期間中に完済できるなら、利息0円の実質金利0%です。

一般的に消費者金融の無利息期間といえば30日ですが、レイクALSAの場合は業界最長である180日間もの無利息期間を設けています。

『無利息期間は短すぎてあんまりメリットを感じない』という方でも、レイクALSAなら便利に感じるかもしれません!

職場バレ防止については、申し込みの前にレイクALSAのコールセンターに電話して『在籍確認なしで対応して欲しい』と、伝えると、代わりに指定する書類を提出することでなしにできます。

※審査状況によっては在籍確認が必要と判断されるケースもあるので、まずはレイクALSAに相談してみましょう。

視点を変えると、事前にレイクALSAに相談しなければ在籍確認の電話は原則ありとして進められるということ。

在籍確認の電話をして欲しくない方は注意しましょう。

家族バレに繋がりやすい郵送物については、WEB完結の申し込みを選択したうえでカードレス利用を希望すればなしにできます。

レイクALSAは、大手の中では審査のハードルが下がりやすいといわれています(※信用情報などを確認する審査はしっかり実施されるので、あくまでもそういう傾向に期待できるという範囲のことです)

アルバイト、パート、フリーランス、派遣社員といった非正規雇用の方でも申し込みできます。

そんなレイクALSAの3つの無利息期間の期間と適用条件はこちらです。

・無利息期間1『30日間無利息(借入額全額)』

初めてレイクALSAを利用する方に適用されます。

・無利息期間2『60日間無利息(借入額全額)』

初めてレイクALSAを利用する+限度額が200万円以下+WEBから申し込みをしているという条件を満たす方に適用されます。

・無利息期間3『180日間無利息(借入金額うち5万円まで)』

=初めてレイクALSAを利用する+限度額が200万円以下の方に適用されます。

このように、レイクALSAの無利息期間は条件に合わせて『30日間』『60日間』『180日間』のうちのどれかが適用されます。

レイクALSAに興味を持ったら、さっそく検討してみるのはいかがでしょうか。

| 消費者金融名 | 実質年率 | 借入限度額 | 審査時間 | 融資スピード |

|---|---|---|---|---|

| レイクALSA | 4.5%~18.0% | 1万円~500万円 | 即日対応可能 | 最短1時間 |

アコムは事前に相談することで在籍確認なしにできることがある

バレづらいカードローンとして、続いてご紹介するのはアコムです。

アコムは全国各地に店舗や無人契約機があることから、消費者金融の利用が初めてでも『見かけたことがある』という経験があって申し込みハードルは低く感じやすいのではないでしょうか。

そんなアコムは……在籍確認の電話が原則ありです。ただ、事前に相談すれば、指定する書類を提出する代わりに電話での連絡はなしにできる可能性があります。

自宅への郵送物については、カードレス利用を希望したり、無人契約機や店舗での契約にすることで回避できます。

アコムのメリットは申し込み方法の選択肢が多いこと、そしてカードありもしくはカードレスのどちらの利用方法を希望していてもスムーズに契約しやすいことです。

アコムの審査にかかる時間は最短30分で、申し込みから1時間以内の融資も可能です。

審査時間をできるだけ短くしたいときには、WEBから申し込み、さらにカードレス利用を希望するといいでしょう。

審査時間はWEB申し込みとカードレスの組み合わせよりはかかる可能性はありますが、ローンカードが必要なときにも即日融資に対応できます。

その場合は、自動契約機に行ってローンカードを発行する形になります。

自動契約機でのローンカード発行と即日融資の両方をこなすには、21時までに全ての手続きを終わらせる必要があるのでそこは注意が必要です。

アコムには30日間の無利息期間もあります。期間内に完済できるなら利息0円、実質金利0%です。

ちなみにアコムは申し込み方法の種類が多いところも強みです。近年大手の消費者金融が力を入れているWEB申し込みを希望していないときにも、合う選択肢が見つかるかも!?

申し込み方法1、WEB申し込み(来店不要、即日審査、即日借り入れ可能!)

申し込み方法2、店頭窓口・自動契約機での申し込み(その場でローンカードを発行できる)

申し込み方法3、電話申し込み(即日審査、即日借り入れ可能)

申し込み方法4、郵送申し込み(書類の受け取りが必要のため、即日借り入れは不可)

バレを防ぎたいときには郵送申し込みは避けたほうがいいです。郵送申し込みをした場合は、郵送で書類が送られてくるからです。

アコムの場合は、在籍確認の電話が原則ありなので、なしにしたいなら事前の相談を忘れないこと、そして家族バレを防ぎたいなら申し込み方法を選ぶことが必要です。

これに問題なく対応できるのであれば、職場バレ、家族バレ、どちらも防ぎやすいです。

ただ、対応が手間だと感じるなら在籍確認の電話が原則なしの消費者金融のほうが使いやすい可能性が高いです。

| 消費者金融名 | 実質年率 | 借入限度額 | 審査時間 | 融資スピード |

|---|---|---|---|---|

| アコム | 3.0%~18.0% | 1万円~800万円 | 最短30分 | 最短1時間 |

意外な盲点!会社や家族に借入がバレた実例を紹介

消費者金融のカードローンは、職場バレ、家族バレを防げる借り入れ方法です。

しかし、それでもバレてしまった例というのは存在しています。

実際どんなことが原因になってバレたのかというと……

バレたケースにおいて多いのは、督促がかかったことにより職場に電話が入ったり、自宅に電話が入ったり督促状が届いたりして、借り入れをしていることと返済が滞っていることがバレたという内容です。

毎月きちんと返済をしていれば、消費者金融側が勝手に職場や自宅に連絡することはありません。

なお、万が一返済遅延が発生しそうだけど督促のために職場や自宅には連絡しないで欲しいときには、消費者金融側に電話して事情を説明しましょう。

そうすれば、基本的には連絡しないでくれます。契約者と連絡が取れなくなってしまうと、関係各所に連絡がいくので、連絡は取れる状態にしておきましょう。

会社にバレずにお金を借りるならどんな方法がある?

会社にバレずにお金を借りられる方法は、金融機関から借りるなら多いです。

会社にバレる原因になるものといえば、基本的には在籍確認です。例外として督促がかかったときに連絡が来てバレるケースはありますが、普通に利用している限りではこれは心配不要なことです。

ということで、在籍確認でバレなければ、ほぼ高確率でその後ずっとバレないということです。

今回ご紹介している消費者金融のカードローンであれば、申し込み方法の選択によって職場への在籍確認の電話がなしになったり、そもそも原則なしのところがあったりしました。

ただ、在籍確認の電話があってもバレないケースというのも実はあります。

例えば銀行のカードローンだと、消費者金融の場合と違って多くが在籍確認の電話をします。しかし、バレるケースは少ないでしょう。

電話があって、会社の人が出るにも関わらずバレづらい……

これはどういうことかというと、金融機関は基本的に在籍確認の電話の際に個人名を名乗ってくれるからです。

銀行のカードローンの場合は、銀行名を名乗るケースはありますが、『〇〇銀行のカードローンの件で電話しています』みたいな、詳細は語りません。

例えば自分が同僚への電話を受けたとして、『〇〇銀行の△△と申します。□□さんはいらっしゃいますか?』と言われたらどう感じますでしょうか。

自分が銀行のカードローンに申し込んでいるタイミングとまったく同じであれば、『あ、カードローンに申し込んだのかな?』と、察してしまうケースはあるかもしれません。

しかし、一般的には銀行名を名乗られたからといって、それだけでカードローンの申し込みをしたから在籍確認の電話をされていると結びつく可能性は低いでしょう。

つまり、銀行のカードローンに申し込んで在籍確認の電話をされて、仮に銀行名を名乗られた場合でも、それだけでバレる可能性は低いです。

消費者金融のカードローンについては、在籍確認の電話をする場合基本的には個人名のみを名乗ります。アコムとかプロミスとか、消費者金融名は名乗りません。

そのため、在籍確認の電話があってもバレづらいです。

それだけでなく、金融機関側も、会社にバレることを気にする顧客がいることは把握しているので、在籍確認の電話をする場合でもバレないようにできる限りの努力はしてくれます。

在籍確認の電話がなしなら、会社バレは防げる可能性が高いでしょう。確率的には劣るかもしれませんが、在籍確認の電話がある場合でも、会社バレは防げる可能性が高いでしょう。

そのうえで、バレない確率を上げたいなら在籍確認の電話がない(もしくはなしにできる)金融機関のカードローンを選ぶことが大切です。

在籍確認の電話は銀行のカードローンでも原則なしもしくはなしにできるところはゼロではありません。しかし大手の消費者金融と比べると圧倒的に少ないです。

そのため、会社バレを防ぎたくて、バレない確率をできる限り上げたいなら、消費者金融のカードローンの中から選ぶほうがいいのです。

バイト先にばれないようにお金を借りる。そもそもバイト先にばれるものなの?

消費者金融のカードローンでも、銀行のカードローンでも、アルバイトの方も申し込みができます。

どちらもアルバイトでも申し込みできるとはいえ、消費者金融のカードローンのほうが、一般的に銀行のカードローンより審査に通りやすいといわれています。

限度額も消費者金融のほうが上がる可能性が出てきやすいので、アルバイトの方は消費者金融のカードローンのほうが気軽に申し込めると感じるケースもあるでしょう。

消費者金融のカードローンを選ぶ場合、アルバイトの方でも在籍確認の電話をなしにできる方法で申し込んだり、原則なしのところを選んだりすれば、在籍確認の電話を回避できます。

職場バレの原因になるものといえば、在籍確認の電話であることが多いので、在籍確認の電話がなければバイト先にはバレない可能性が高いでしょう。

在籍確認の電話がある消費者金融を利用したかったり、在籍確認の電話がある銀行のカードローンを利用したかったりする場合は、もちろん電話はかかってきます。

その場合でも、個人名や銀行名での名乗りであれば、バイト先の方にもバレづらいでしょう。

ただ、バレのリスクをもっと抑えたいということであれば、金融機関側には在籍確認の電話をする日時を指定する、そしてバイト先の方には『この日のこの時間に電話が来る』と伝えておくという対策があります。

バイト先の環境や人間関係や状況によっては、『この日のこの時間に電話が来る』と伝えること自体が違和感を与える場合もあるかもしれません。

そういうときは臨機応変に、例えば『この日のどこかで親戚から電話がくるかもしれません』と、曖昧に伝えたり、銀行のカードローンなら『銀行から口座の確認の件で連絡がくるかもしれません』と伝えたり。

やり方は色々ありますが、細かく考えて悩むよりは最初から在籍確認の電話がない消費者金融を選ぶことが最もスムーズといえるかもしれません。

消費者金融の契約機に入ったところを知り合いが目撃

職場バレ、家族バレを防ぐために消費者金融のカードローンを選んで対応したとして、意外なバレかたをするケースもあります。

それは、自動契約機や店舗に入る姿を知り合いに目撃されるというものです。

心配な方はWEBで完結する申し込み方法を選択し、カードレスでの利用を検討するといいでしょう。

郵送物・電話なしでも支払い遅延を続けると連絡が来てバレる

郵送物や電話での在籍確認をなしにできても、カードローンの決められた返済日を無視していると督促状や督促の電話が来て家族や職場にバレます。

ルールを守って利用するぶんには一切心配のいらないポイントですが、万が一返済を遅延しそうならすぐに消費者金融に電話で連絡しましょう。

一定期間利息分だけ支払って元金を返済しない代わりに、月々の返済額を小さくする対応をしてくれたり、返済日を延ばしてくれたり。何かしらの対応をしてくれます。

消費者金融のカードローンについて、返済を遅延したら怒られそうで連絡しづらいと考える方もいるようですが、怒られたり高圧的に責められたりすることはありません。

とにかく連絡することで、職場バレや家族バレを防ぐことができるのです。

契約書類ではなくお知らせ系のDMきっかけで家族にバレる

在籍確認の電話や郵送物をなしにして、職場バレ家族バレを防いだとします。

安心してしばらく利用していて、DMが届いたことにより家族バレするケースというのはゼロではありません。

大手の消費者金融であれば現在はネットやアプリで明細を確認したり、契約内容を確認したりといったシステムが充実していることが多いので、DMが発送されることは少ないですが……

ゼロではありません。

不安な方は、申し込みや審査の段階でオペレーターとやり取りをするときに、『郵送物のDMは送らないでください』と意志を伝えておくといいでしょう。

なお、大手の消費者金融は紙のDMを送付することは少なくなっていますが、銀行のカードローンを利用した場合は紙のDMが届くことはそう珍しくありません。

銀行によっては定期的に届くケースもあるようです。

今回バレづらいおすすめのカードローンとしてご紹介しているのは、全て消費者金融のカードローンですが、銀行のカードローンの利用を希望する場合はDMに注意が必要です。

銀行のカードローンを利用する場合でも、申し込みや審査の段階で紙のDMは送らないで欲しいと意志表示することが大切になります。

住宅ローンやその他の審査がきかっけで借入がバレることも

職場バレではなく、これは家族バレのリスクがあるポイントです。

郵送物を届かないようにして家族バレせずに契約と利用をずっとできたとしても、ある日配偶者と相談して他のローンの契約を検討したときにバレることがあります。

中でも注意したいのが住宅ローンです。

結婚して配偶者と暮らしている場合、住宅ローンを組みたいとなると独断ではなく。お家は一生の買い物(もしくは長期で返済を伴う買い物)なので、ご夫婦で相談して申し込みを決めますよね。

ご夫婦でお家を買う気になって、いざ住宅ローンの申し込みという段階になったときに審査に通らず、それで初めて他に借り入れがあることが配偶者にバレてしまうというリスクがあるのです。

限定的なシチュエーションではありますが、住宅ローンに限らず教育ローンやマイカーローンなど、配偶者と相談して決めることが多い目的別ローンに申し込む場合、審査時にバレる可能性があります。

他のローンの審査に通らなくて、そのときに借り入れがあることがバレるというケースはもちろん、配偶者が念のため信用情報機関に自分たちの信用情報を開示請求してバレる可能性もあります。

信用情報機関とは、金融機関が融資の際に審査目的で信用情報を照会する、信用情報を取りまとめている機関ですが個人で開示請求することもできます。

配偶者にバレる要素となるものはこういうところにもあります。

口座引き落とし履歴からカードローンを使っているのがバレた

上記のバレかたよりも万人に当てはまりやすいであろうバレリスクがあるのが、口座の引き落とし履歴をチェックされたり、あとはスマホを後ろから覗き込まれてアプリがあるのを見られたりすることです。

大手の消費者金融はアプリ経由で利用できてとても便利ですが、アプリはスマホ画面にあると見られるリスクもあるので、そのあたり場合によっては注意が必要です。

また、口座の取引履歴については、ネットバンキングで借り入れと返済をする場合と、銀行引き落としで返済する場合に注意が必要です。

配偶者と共同で口座を利用している場合は、特にバレのリスクがあります。

口座の履歴からのバレを防止するには、ローンカードで返済や借り入れを行うと安心ですが……ローンカードを発見されることによるバレリスクもあるので、そのあたりは状況によりけりで対策が変わるでしょう。

内緒でバレずにお金を借りる方法に関するよくある質問

最後に、内緒でお金を借りることに関連して挙がりやすい疑問について!Q&A形式で確認していきましょう。

- 郵送物が届いだら絶対にバレてしまう?

-

封筒に記載される発送元の名称は、消費者金融の場合は正式名称ではない表現が使われることがあり、その場合は封筒を見ただけではバレない可能性があります。ただ、その名称をネット検索されると今の時代は簡単に検索できてしまいバレるのと、封筒を開けられたら中身でバレます。

- カードローンの他にバレずにお金を借りる方法って存在する?

-

存在します。例えば質屋に品物を預けてお金を借りる質入れは審査なしですし、バレるリスクは低いでしょう。クレジットカードのキャッシング枠も、既にクレジットカードを所有している場合においてはバレるリスクは低いでしょう(※新規で申し込む場合は、在籍確認の電話や郵送物などでバレる可能性あり)

消費者金融のカードローンは利便性も高いうえに、職場バレも家族バレもどちらも防ぎやすいので今回ご紹介していますが、他にもバレないで借り入れする方法はあります。

審査がなくて、品物を担保にお金を借りることから督促も発生しない質入れならバレるリスクはとても低いです。

ただ、金利が基本的に月利計算になり、年で考える消費者金融よりも(借り入れ期間が長くなればなるほど)高くなる、借り入れ金額は基本的にカードローンほどは見込めない場合があるなど……

デメリットというか、利用しやすい層が限定されてくる特徴があります。

そのあたりを総合的に考えた場合、幅広い層が利用しやすいのは消費者金融のカードローンでしょう。

カードローンは限度額内で繰り返し借り入れできて便利ですが、計画性を持って利用しないと借金が減らない、つい借り過ぎてしまうなどのリスクもあります。

いずれの方法でお金を借りる場合でも、しっかり自己管理をしながら利用するようにしましょう!

バレずにお金を借りる方法まとめ

バレずにお金を借りることについて何となく難しそう、大変そうというイメージを持っていた方もいるかもしれませんがバレずにお金を借りたいなら、ちょっとした選択と対応をするだけなのです!